В Российской Федерации все, кто трудоустроен «вбелую», платят НДФЛ — налог на доходы физических лиц или подоходный налог. Это один из самых полезных налогов для плательщика, поскольку средства остаются в регионе: 85% идет в областной и 15% — в муниципальный бюджет, составляя основу доходов этих уровней бюджета. Средства потом идут на выполнение социальных обязательств.

Что это за налог?

НДФЛ — прямой налог и исчисляется в виде процентов от совокупного дохода физического лица. Согласно статье 207 НК РФ, плательщиками НДФЛ являются физические лица — налоговые резиденты Российской Федерации, а также физические лица, получающие доходы от источников в Российской Федерации, не являющиеся налоговыми резидентами РФ. Резидентом считается тот, кто проживает в России не менее 183 дней в году, гражданство значения не имеет.

В качестве налогооблагаемой базы выступает не только зарплата, но иные формы и виды доходов, определяемые статьями 209 и 210 НК РФ.

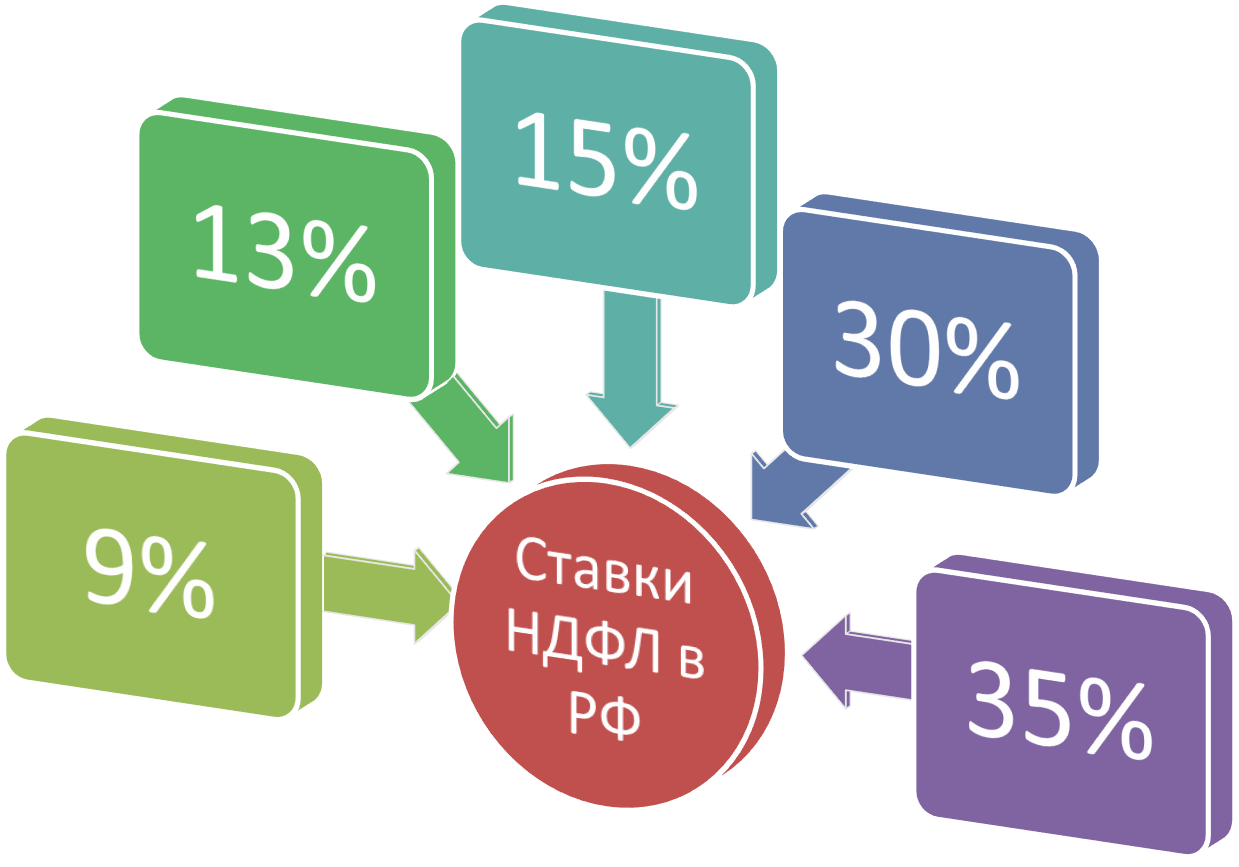

Налоговые ставки определяются отдельно по каждому виду доходов. Основная ставка НДФЛ в России — 13%, это так называемая «плоская шкала», потому что размер налога не зависит от уровня дохода. Правда президент РФ Владимир Путин предложил для тех, чей годовой доход превышает 5 млн рублей, ввести НДФЛ в 15%. Решение пока не узаконено, но сомневаться в этом не приходится.

Налоговый период — один год, согласно ст.216 НК РФ, налоговая декларация по форме 3-НДФЛ должна быть предоставлена в налоговую инспекцию не позже 30 апреля следующего года, заплатить налог нужно до 15 июля. В 2020 году декларационная кампания по НДФЛ продлится до 30 июля в связи с коронавирусом. Непредоставление декларации в срок ведет к штрафу в 5% от налога, который вы должны заплатить за каждый полный или неполный месяц со дня, установленного для ее представления. При этом штраф не может превышать 30% суммы налога и быть меньше 1 000 рублей.

Кто должен заполнять налоговую декларацию?

Если источником дохода является только заработная плата, декларацию заполнять не нужно, работодатель как налоговый агент перечисляет 13% НДФЛ с вашей заработной платы.

Самостоятельно декларацию заполняют:

- индивидуальные предприниматели;

- нотариусы и адвокаты;

- физлица, получившие вознаграждение не от налоговых агентов;

- физлица, продавшие имущество;

- физлица, получающие доход от источников, находящихся за пределами РФ;

- физлица, выигравшие в лотерею или другую игру, основанную на риске;

- физлица, получающие авторские вознаграждения;

- физлица, получающие доходы в порядке дарения.

Какие ещё ставки НДФЛ применяются в России?

Доход с дивидендов по акциям (долям) международных компаний при выплате нерезидентам — 5%; при дивидендах нерезидентам от российских компаний — 15%; 9% — с выплат дохода по облигациям с ипотечным покрытием; 35% — с доходов выигрышей, превышающих 4 000 рублей, а также по ценным бумагам на счете депо иностранного номинального держателя; согласно новой редакции статьи 214.2 НК РФ под подоходный налог в 13% попадают проценты с банковских вкладов, превышающие в сумме 1 млн рублей.

С чего не надо платить НДФЛ и как получить налоговый вычет

Есть целый список доходов, не подлежащих НДФЛ, в основном это пособия, гранты, стипендии и пенсии, а также и алименты. Не начисляется НДФЛ на проценты по государственным казначейским обязательствам, облигациям и другим государственным ценным бумагам Российской Федерации, субъектов РФ и бывшего СССР, а также по облигациям и ценным бумагам, выпущенным по решению представительных органов местного самоуправления.

Кроме того, НДФЛ не облагаются:

- доходы от продажи имущества, находившегося в собственности более 3 лет;

- наследство;

- доходы, полученные по договору дарения от члена семьи.

Есть и налоговые вычеты — это возврат 13% от затрат на образование и здравоохранение, а также с договоров страхования и сумм на индивидуальных инвестиционных счетах (ИИС), не превышающих 400 тысяч рублей. Для получения вычета необходимо обратиться в районную налоговую инспекцию, предоставив документы, чей список определяется видом вычета.