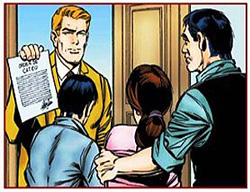

Кто только не ходит сейчас по квартирам! И продавцы косметики, и «погорельцы», и представители фондов защиты кого-нибудь от чего-нибудь, и сотрудники различных НПФ. Вот на последних остановимся подробнее. Весь прошлый год они чего только не предлагали: золотые горы, немыслимые проценты, достойную пенсию — и все это немедленно и, как говорится, «не отходя от кассы», надо только подписать свое согласие. Кто они, сулящие нам золотые горы, и чего на самом деле от нас хотят?

Кто только не ходит сейчас по квартирам! И продавцы косметики, и «погорельцы», и представители фондов защиты кого-нибудь от чего-нибудь, и сотрудники различных НПФ. Вот на последних остановимся подробнее. Весь прошлый год они чего только не предлагали: золотые горы, немыслимые проценты, достойную пенсию — и все это немедленно и, как говорится, «не отходя от кассы», надо только подписать свое согласие. Кто они, сулящие нам золотые горы, и чего на самом деле от нас хотят?

Во-первых, Пенсионный фонд России официально заявил, что его представители по квартирам не ходили и не ходят и ни к чему не призывают. За дверью стояли представители НПФ, которые жаждали получить вашу накопительную пенсию в свой фонд.

Во-вторых, где хранить свои деньги – личное дело каждого, но специалисты не рекомендуют принимать такое важное решение впопыхах, не ознакомившись со всеми вариантами.

Варианты могут быть следующими. Если Вы так и не приняли решение, что делать с накопительной частью пенсии, то можете уже не торопиться. 1 января 2016 года ваши накопления «ушли» в счет страховой части пенсии во Внешэкономбанк, а Вы пополнили ряды так называемых «молчунов». Денежки тех, кто не промолчал, лежат либо в НПФ, либо во Внешэкономбанке .

И вот мы подошли к самому главному – где лучше хранить деньги и как выбрать НПФ?

Страховая часть пенсии по умолчанию перечисляется в ПФР на личный счет, он есть у каждого. Накопительную часть пенсии также можно доверить государству, тогда ПФР переведет ее во Внешэкономбанк, а тот, в свою очередь, инвестирует ее по своему усмотрению. «Плюс» такого решения – Внешэкономбанк не закроется.

Второй вариант – пенсию можно отдать в НПФ. Но прежде чем это сделать, стоит учесть следующее:

1. Основные показатели фонда и продолжительность его работы на рынке. Специалисты считают, что лучше выбирать НПФ, созданные до 1998 года, в крайнем случае – до 2002. Обратите внимание на объемы пенсионных накоплений и резервов фонда, количество клиентов, в том числе пенсионеров.

2. Учредитель НПФ. Лучше выбирать фонды, в учредителях которых числятся крупные экономические игроки: предприятия, занимающиеся добычей и транспортировкой газа, нефти, полезных ископаемых, а также крупные металлургические и электроэнергетические предприятия.

3. Доходность НПФ. Здесь обратите внимание на соотношение доходности к количеству клиентов, например 8%-10% доходности при общем числе застрахованных 500-700 тыс человек

Также нелишним будет проверить НПФ по рейтингам подобных компаний в интернете на специализированных сайтах ( Пенсионного фонда РФ, Службы Банка России, рейтингового агентства «Эксперт РА» и конкретных НПФ) и почитать отзывы о нем.

«Плюсы» НПФ:

- Высокая доходность на пенсионные накопления (максимальная доходность в НПФ в хорошие времена может достигать до 30%)

- Возможность завещать пенсионный вклад.

«Минус» один, но очень важный, - НПФ может закрыться. В этом случае Ваши накопления, конечно же, не пропадут, они застрахованы, поэтому их передадут государству, точнее Внешэкономбанку. Убытков Вы особых не понесете, но седых волос наживете достаточно.

И в конце информация для размышления: раз в пять лет вы можете перевести свои накопления из одного пенсионного фонда в другой. Для этого необходимо до 31 декабря текущего года направить соответствующее заявление в управляющую компанию лично, по почте или в электронном виде. При этом, выбираете Вы частную или государственную управляющую компанию, важно указать в заявлении, что за страховую часть пенсии отвечает ПФР. Можно переходить из фонда в фонд и раз в год, но это будет срочный переход без сохранения доходности.