Все больше компаний обращаются к услугам Факторов, успев оценить за 14 лет существования отрасли те возможности безопасного роста, которые дает бизнесу факторинг и финансовая логистика. Тем не менее, вопросов у Клиентов по-прежнему много, и сегодня ifactoring расcкажет читателям о таком важном вопросе, как бухгалтерский учет и налогообложение факторинговых операций.

В сети интернет и деловой литературе можно найти публикации по данной теме, но большинство из них датируются 2002 – 2004 годами и уже, естественно, не актуальны.

Как правило, Фактор консультирует Клиента в начале работы по юридическому и бухгалтерскому оформлению факторинговых операций, предоставляя методические рекомендации, как это делает, например, НФК.

Главный бухгалтер крупной производственной компании, работают с НФК по факторингу без регресса с 2010 года: "Честно говоря, сообщение директора о начале работы по факторингу и бухгалтерия и юридическая служба восприняли без особого энтузиазма. Много вопросов вызывал документооборот и установка электронной системы е-факторинг. Было совершенно неясно, каким образом отражать работу по факторингу в налоговом учете. Попытки найти информацию в открытых источниках не привели к успеху. Тогда мы попросили выслать какую-либо информацию представителей факторинговой компании. Сотрудники НФК откликнулись сразу же. Мы получили подробную инструкцию по электронной почте, а с системой е-факторинг нас научил работать клиентский менеджер, приехав к нам в офис. Первая же подача отчетности не вызвала никаких сложностей".

Чтобы разобраться с тем, что же все-таки представляет из себя бухгалтерский учет и налообложение факторинговых операций, мы обратились в НФК за информацией.

Итак, рассмотрим, каким образом организован налоговый учет самых популярных факторинговых продуктов: факторинга без регресса и факторинга с регрессом.

1. Факторинг без регресса.

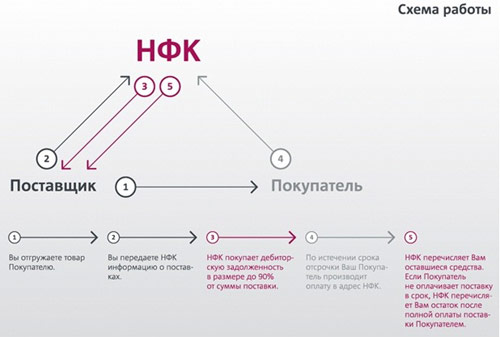

Схема факторингового обслуживания выглядит следующим образом:

Рекомендации по бухгалтерскому учету операций по договору финансирования под уступку денежного требования (операций факторинга без права регресса) при условии оплаты комиссионного вознаграждения на основании выставленного счета:

| Содержание операции | Счет Д-т | Счет К-т | Дата проводки | Сумма |

| Реализация продукции покупателю (для тех, кто следует учетной политике "по отгрузке") | 62 | 90-1 | Дата отгрузки | Продажная стоимость продукции |

| Начисление НДС к уплате в бюджет с оборота по реализации продукции | 90-3 | 68 | Дата отгрузки | НДС |

| Списание себестоимости проданной продукции | 90-2 | 43(41) | Дата отгрузки | Себестоимость |

| Поступление денежных средств от фактора в соответствии с условиями договора (до 90% от суммы требования по номинальной стоимости) | 51 | 76/ "Расчеты с финансовым агентом" | Дата выписки банка | Сумма финансирования |

| Признание в составе прочих доходов дохода от уступки права требования к должнику финансовому агенту по договору финансирования под уступку денежного требования – ст.128 ГК РФ: требование, как и имущественное право, является составной частью имущества организации | 76/ "Расчеты с финансовым агентом" | 91-1 | Дата выплаты финансирования | До 90% от дебиторской задолженности покупателя |

| Списание права требования в размере, уступленном финансовому агенту | 91-2 | 62 | Дата выплаты финансирования | До 90% от дебиторской задолженности покупателя |

| Оплата вознаграждения Фактора на основании выставленного счета | 76/ "Расчеты с финансовым агентом" | 51 | Дата выписки банка | Комиссия Фактора (без НДС) |

| Признание в составе операционных расходов затрат организации, связанных с оплатой комиссии финансовому агенту, без НДС | 91-2 | 76/ "Расчеты с финансовым агентом" | На основании полученных счета-фактуры и акта | Комиссия Фактора (без НДС) |

| НДС с комиссии финансового агента | 19 | 76/ "Расчеты с финансовым агентом" | На основании полученных счета-фактуры и акта | НДС |

| Списание права требования по оставшейся задолженности | 76/ "Расчеты с финансовым агентом" | 62 | Дата выписки банка | До 10% дебиторской задолженности Покупателя |

| Перечисление Фактором Клиенту оставшейся суммы уступленного денежного требования, за вычетом сумм финансирования после погашения Дебитором денежного требования | 51 | 76/ "Расчеты с финансовым агентом" | Дата выписки банка | Сумма перечисления |

| Принятие НДС, уплаченного Фактору в составе факторинговой комиссии, к зачету в бюджет | 68 | 19 | Дата принятия к зачету в бюджет | НДС |

Обращаем внимание, на такой немаловажный факт, как то, что при использовании факторинга без права регресса сумма дебиторской задолженности в бухгалтерском учете не отражается на забалансовом счете 009 "Обеспечение обязательств и платежей выданные", так как риск неисполнения обязательства Покупателем несет Фактор. Т.е. фактически дебиторка списывается с баланса в момент продажи ее Фактору.

Налоговый учет операций по договору финансирования под уступку денежного требования (операций факторинга без права регресса).

1.1. Налог на прибыль.

Основание: статьи 269, 279 НК РФ.

Вознаграждение Фактора по договору факторинга без регресса является в целях определения налоговой базы по налогу на прибыль ничем иным как отрицательной разницей между доходом от реализации права требования долга и стоимостью реализованного товара (работ, услуг), которая признается убытком для целей налогообложения в порядке, предусмотренном статьей 279 НК РФ.

1.2. Налог на добавленную стоимость.

1.2.1. Налоговая база.

Основание: статьи 154, 155 НК РФ.

Налоговая база по налогу на добавленную стоимость по операциям реализации товаров (работ, услуг), денежные требования по которым уступаются Клиентом Фактору, определяется в общеустановленном порядке, т.е. как стоимость этих товаров (работ, услуг), исчисленная исходя из цен, определяемых в соответствии со статьей 40 НК РФ, с учетом акцизов (для подакцизных товаров) и без включения в них налога на добавленную стоимость.

1.2.2. Момент определения налоговой базы.

Основание: статья 167 НК РФ.

Моментом определения налоговой базы по налогу на добавленную стоимость является наиболее ранняя из следующих дат:

1) день отгрузки (передачи) товаров (работ, услуг), имущественных прав;

2) день оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав.

Использование Клиентом факторинга в своей деятельности не влечет за собой изменений в моменте определения налоговой базы по НДС, при этом Клиент получает средства, необходимые для уплаты в бюджет налога по отгруженным, но еще не оплаченным покупателями товарам.

1.2.3. Налоговые вычеты.

Основание: статьи 171, 172 НК РФ.

Сумма налога на добавленную стоимость с комиссии Фактора подлежит вычету Клиентом на основании счета-фактуры, выставленного Фактором, в общеустановленном порядке.

2. Факторинг с регрессом.

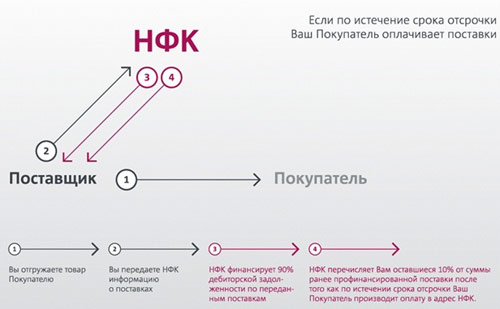

Схема продукта:

Бухгалтерские операции проводятся аналогично продукту факторинг без регресса, но есть и свои нюансы:

Налоговый учет операций по финансированию под уступку денежного требования (операций факторинга с правом регресса)

1.1. Общие рекомендации

Договор факторинга является возмездным договором, так как имущественное представление одной стороны (денежные средства финансового агента) обуславливает встречное имущественное представление другой стороны – право требования Клиента (в т.ч. которое может возникнуть в будущем) и вознаграждение финансовому агенту.

Вознаграждение финансового агента представляет собой плату за оказываемые им услуги по выплате финансирования на определенный срок с последующим погашением, а также за оказание иных услуг, предусмотренных договором. Такого рода договор факторинга, где торговые организации выступают в роли Клиента, обязывает компанию оплачивать услуги кредитной организации – комиссионные, и, соответственно, нести расходы.

Министерство финансов Российской Федерации в Письме от 5 марта 2005 года №03-03-01-04/1/91 дает подробные разъяснения по вопросу налогообложения комиссионных расходов Клиента.

1.2. Налог на прибыль

Основание: статьи 265, 269 НК РФ.

Вознаграждение Фактора по договору факторинга с регрессом состоит из 2-х частей:

- комиссия за факторинговое обслуживание;

- комиссия за предоставление денежных ресурсов.

Исходя из названия и экономической сущности, юридически закрепленной в Генеральном договоре, первая часть уплачивается Клиентом за оказание услуг по управлению дебиторской задолженностью, а вторая часть – уплачивается за предоставление денежных средств, т.е. является ничем иным как процентами по долговому обязательству.

Таким образом, комиссия за факторинговое обслуживание может быть включена Клиентом в состав прочих расходов, связанных с производством и (или) реализацией, в соответствии с подпунктом 25 пункта 1 статьи 264 НК РФ или в состав внереализационных расходов в соответствии с подпунктом 15 пункта 1 статьи 265 НК РФ как расходы на оплату услуг банка.

Комиссия за предоставление денежных ресурсов Клиенту фактором (процент) подлежит включению в состав внереализационных расходов, учитываемых при определении налоговой базы по налогу на прибыль, в порядке, предусмотренном статьей 265 НК РФ с учетом особенностей, предусмотренных статьей 269 НК РФ. Данный вид комиссии учитывается Клиентом в пределах величины, рассчитанной как проценты, которые Клиент уплатил бы по долговому обязательству, равному сумме выплаченного финансирования, за период от даты выплаты финансирования до даты поступления соответствующих денежных средств на счета фактора, при условии, что размер указанных процентов существенно не отклоняется от среднего уровня процентов, взимаемых по долговым обязательствам, выданным Клиентом в том же квартале (месяце – для Клиентов, перешедших на исчисление ежемесячных авансовых платежей исходя из фактически полученной прибыли) на сопоставимых условиях.

Под долговыми обязательствами, выданными на сопоставимых условиях, понимаются долговые обязательства, выданные в той же валюте на те же сроки в сопоставимых объемах, под аналогичные обеспечения. Данное положение применяется также к процентам в виде дисконта, который образуется у векселедателя как разница между ценой обратной покупки (погашения) и ценой продажи векселя.

При этом существенным отклонением размера начисленных процентов по долговому обязательству считается отклонение более чем на 20 процентов в сторону повышения или в сторону понижения от среднего уровня процентов, начисленных по аналогичным долговым обязательствам, выданным в том же квартале на сопоставимых условиях.

При отсутствии долговых обязательств, выданных в том же квартале на сопоставимых условиях, а также по выбору Клиента предельная величина процентов, признаваемых расходом, принимается равной ставке рефинансирования Центрального банка Российской Федерации, увеличенной в 1,8 раза, – при оформлении долгового обязательства в рублях, и равной 15 процентам - по долговым обязательствам в иностранной валюте (в соответствие с НК РФ, статья 269).

1.3. Налог на добавленную стоимость.

1.3.1. Налоговая база.

Основание: статьи 154, 155 НК РФ.

Налоговая база по налогу на добавленную стоимость по операциям реализации товаров (работ, услуг), денежные требования по которым уступаются Клиентом Фактору, определяется в общеустановленном порядке, т.е. как стоимость этих товаров (работ, услуг), исчисленная исходя из цен, определяемых в соответствии со статьей 40 НК РФ, с учетом акцизов (для подакцизных товаров) и без включения в них налога на добавленную стоимость.

1.3.2. Момент определения налоговой базы.

Основание: статья 167 НК РФ.

Моментом определения налоговой базы по налогу на добавленную стоимость является наиболее ранняя из следующих дат:

1) день отгрузки (передачи) товаров (работ, услуг), имущественных прав;

2) день оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав.

Использование Клиентом факторинга в своей деятельности не влечет за собой изменений в моменте определения налоговой базы по НДС, при этом Клиент получает средства, необходимые для уплаты в бюджет налога по отгруженным, но еще не оплаченным покупателями товарам.

1.3.3. Налоговые вычеты.

Основание: статьи 171, 172 НК РФ.

Сумма налога на добавленную стоимость с комиссии Фактора подлежит вычету Клиентом на основании счета-фактуры, выставленного Фактором, в общеустановленном порядке.

В заключении отметим, что данные рекомендации по бухгалтерскому и налоговому учету факторинговых операций сформированы, исходя из анализа законодательных и правовых актов РФ, а также договорной базы НФК.

Если в вашей практике возникают какие-либо сложности, связанные с оформлением документов, советуем обратиться к консультантам факторинговой компании, с которой вы работаете.